Épargne retraite : comment placer son épargne en 2020 ?

Avec la réforme des retraites, le taux de remplacement sera calculé sur une moyenne des salaires de la totalité de la carrière de l'épargnant.© Harli Marten

Avec la réforme des retraites, le taux de remplacement sera calculé sur une moyenne des salaires de la totalité de la carrière de l'épargnant.© Harli Marten

Vous n'êtes sûrement pas sans savoir que le régime des retraites fait face à une réforme importante. Certains Français se préoccupent de plus en plus pour leur retraite. Face à cette inquiétude, quelles alternatives s'offrent à eux ?

Le système actuel des retraites devrait être entièrement remplacé par le « système universel par points » du gouvernement Édouard Philippe. Celui-ci promet d'être simple et rémunérateur. Le taux de remplacement pourrait cependant en pâtir selon une étude du COR (Conseil d'orientation des retraites)... Loin de faire l'unanimité, le futur système suscite des incertitudes.

Alors que certains redoutent la possibilité d'une retraite par capitalisation, la préparation d'une épargne retraite est remise à l'ordre du jour. Mais comment déposer au mieux son argent durement épargné ? Plusieurs types de placements s'offrent à vous. Des livrets d'épargne réglementés, des livrets d'épargne privés, des produits d'épargne hybrides... L'essentiel à comprendre pour naviguer l'épargne retraite cette année.

Les livrets réglementés

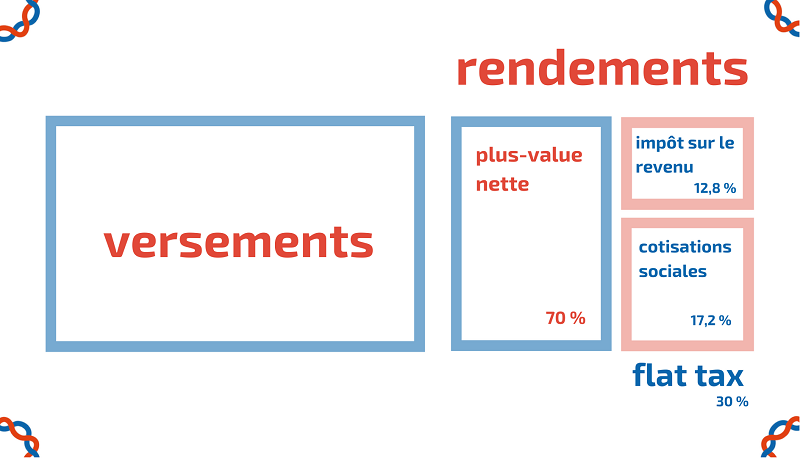

Les livrets réglementés bénéficient d'une exonération d'impôts sur les intérêts. Ils ne sont pas soumis au PFU (Prix Forfaitaire Unique) – aussi applée « flat tax », auquel sont sujets les revenus des autres types de produit d'épargne. Cette exonération est non négligeable : elle s'élève à 30 % des rendements du plan. Les livrets réglementés sont également à l'abri de l'instabilité des marchés financiers. Leur garantie de capital à terme est indissoluble et ce même en cas de faillite de la banque. Cette garantie concerne le Livret A, le Livret LDDS et le LEP (Livret d'Épargne Populaire).

- Le Livret A

Le Livret A est le placement d'épargne préféré des Français. C'est un livret réglementé. Son plafond est de 22 950 euros pour les particuliers. Il est accessible à tous, peu importe l'âge ou la situation fiscale. Il est recommandé pour ceux qui préfèrent avoir accès à leur placement à tout moment en cas de besoin : les retraits n'ont pas de frais. Âgé de plus de 200 ans et avec plus de 55 millions de livrets ouverts, le livret A compte actuellement un taux de rendement de 0,50 %. Il est donc recommandé à ceux qui privilégient praticité et tranquilité à de plus grands rendements.

- Le PEA (Plan d'épargne en actions)

Le Plan d'Épargne en Actions est un compte permettant d'investir en un portefeuille d'actions d'entreprises européennes ou locales. En effet, il est maintenant possible, depuis la loi Pacte en 2019, d'investir dans des PME (Petites et Moyennes Entreprises) ou des ETI (Entreprises à Taille Moyenne) avec son PEA.

Son plafond de versement est de 150.000 euros. Le PEA est lui aussi un produit réglementé. Il bénéficie d'une exonération d'impôts, tant que le bénéficiaire ne touche pas à son enveloppe pendant 5 ans. En effet, le capital placé y est bloqué au cours des 5 premières années de souscription, sous peine de se soumettre aux impôts sur le revenu et aux prélèvements sociaux. Ce portefeuille doit être géré activement : ce plan est donc recommandé aux investisseurs ou bien à ceux qui sont disposés à engager un professionnel pour le faire.

- Le PER (Plan d'Épargne Retraite pour particuliers et entreprises)

Issu de la loi Pacte, le Plan d'épargne Retraite vient accompagner la réforme de Bruno Le Maire. Sa commercialisation a commencé le 1er octobre dernier. À ce jour, il a conquis près de 84.000 Français. Il est lui aussi un livret réglementé, bénéficiant d'une exonération d'impôts.

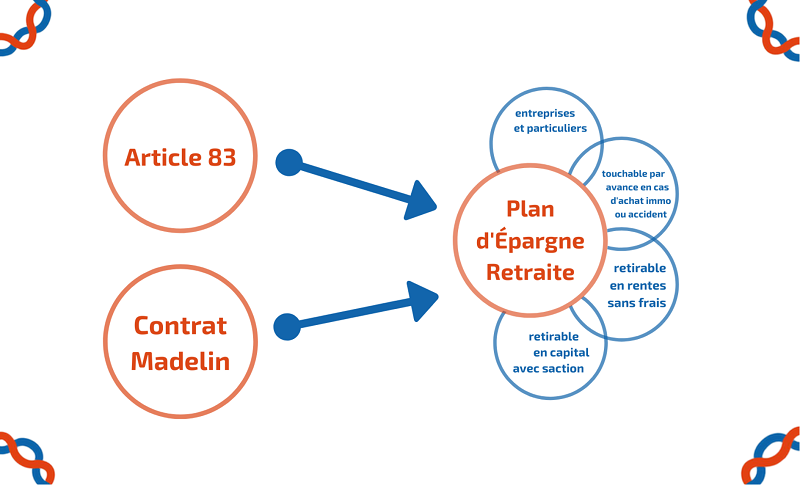

Il se différencie des autres livrets réglementés par sa flexibilité. Il n'est pas soumis au plafonnement des niches fiscales (limitées à 10.000 euros par an et par foyer fiscal). Ce plan permet de retirer son épargne en rentes ou en capital, lorsque l'on part en retraite mais aussi en cas d'un achat de résidence ou d'un accident de vie. Il faut cependant noter qu'une sortie en capital déclencherait un traitement fiscal sur la totalité des versements exonérés d'impôts auparavant. Le PER est géré par un professionnel par défaut et autorise le changement d'assureur.

Ce plan peut aussi s'adopter en entreprise, par le biais du PER collectif (obligatoire ou facultatif). Il est ouvert à tous les salariés. Pour ces derniers, basculer sur un plan collectif permettrait d'effectuer des versements déductibles de l'impôt sur le revenu. Cette épargne serait facilement transportable en cas de changement d'entreprise.

Le PER a pour vocation de succéder aux actuels « Articles 83 » et « Contrat Madelin », dont la commercialisation cessera en cours d'année.

Les livrets privés

Ce sont les produits d'épargne retraite propres à chaque banque. Leur rendement est souvent supérieur à ceux des livrets réglementés, mais ils sont en revanche soumis à la fiscalité.

L'assurance-vie

L'assurance-vie, avec ses différents fonds d'investissement (fonds en euros, fonds euro-croissance, fonds croissance et unités de compte) n'est que partiellement soumise à la fiscalité. Elle peut être un placement intéressant pour ceux qui souhaitent préparer leur retraite mais aussi transmettre un patrimoine.