Le crowdlending, un concurrent sérieux au prêt bancaire classique

D'après les résultats d'une étude récente sur le financement d'entreprises grâce au crowdlending, 64% des 516 projets analysés s'accompagnent d'un risque minime de ne pas retrouver son argent après un investissement sur une plateforme de ce type.

Prêteurs et emprunteurs trouvent leur compte avec le crowdlending

Prêteurs et emprunteurs trouvent leur compte avec le crowdlending

C'est une révolution dans le financement de projets. Après le crowdfunding, qui s'installe de plus en plus profondément dans l'Hexagone, le crowdlending connaît ses premiers succès. En 2015, ses plateformes ont collecté 31,5 millions d'euros, selon un baromètre de Crowdlending.fr. Un chiffre multiplié par 4,4 depuis 2014.

Qu'est-ce que le crowdlending ? A la différence du financement ("funding" en anglais) participatif, les particuliers prêtent ("lending") de l'argent à des entreprises ou d'autres particuliers avec cette méthode. Ils jouent ainsi le rôle de banquiers et accordent la copie conforme d'un prêt bancaire classique, en recevant, plus tard, une partie du capital prêté et ses intérêts, sous forme de mensualités. Celles-ci sont souvent à un taux d'intérêt bien plus avantageux qu'un plan d'épargne classique.

Prêteurs et emprunteurs y trouvent donc leur compte avec un rendement intéressant pour les uns et un projet qui peut être mené à terme pour les autres. Le gain de temps n'est également pas négligeable puisqu'il faut, au maximum, un ou deux mois pour obtenir son prêt en crowdlending, contre plus de 60 jours pour un prêt bancaire classique.

Quels sont les risques du crowdlending, quelles réponses pour y pallier ?

Mais alors, comment le particulier peut s'assurer qu'il reverra bien la couleur de son argent après un investissement ? C'est tout l'objet de l'étude menée par le cabinet Montaigne Conseil, le groupe Pouey International et le site Crowdlending.fr. Entre le 1er janvier 2014 et le 29 février 2016, ils ont étudié 516 projets de financement. Résultat ? 64% s'accompagnent d'un risque jugé "très faible". A l'inverse, seuls 10 % des 516 projets sont jugés risqués et 20 % "réservés".

Que répondre à ceux qui ne seraient pas rassurés par ces données ? En précisant que depuis le 1er janvier 2016, en cas de non-remboursement d'un prêt participatif, les prêteurs peuvent déduire les pertes subies de l'impôt sur le revenu. Une mesure prise par l'Etat pour booster et sécuriser l'épargne investie sur les plateformes de crowdlending.

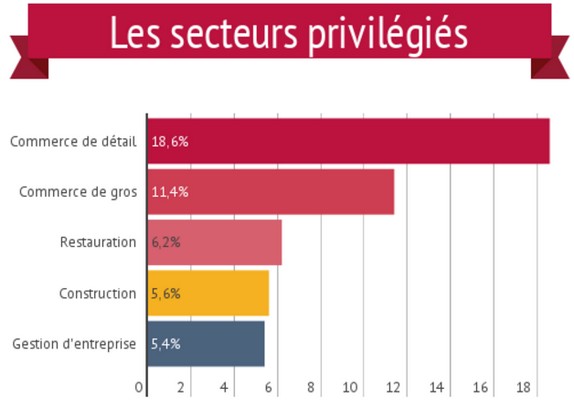

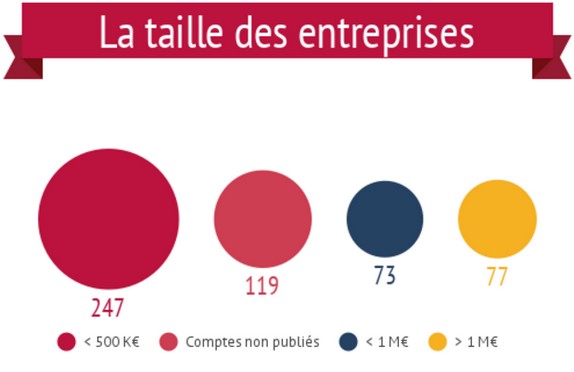

L'étude dresse également le portrait-robot des entreprises qui satisfont et qui sont satisfaites du crowdlending. Comme le montre les infographies ci-dessus, l'entreprise type est un commerce de détail (18,6 %) ou de gros (11,4 %) réalisant un chiffre d'affaires annuel inférieur à 500 000 € (48 %) et exerçant en Ile-de-France depuis plus de 10 ans. Une donnée bien éloignée du stéréotype de la start-up qui chercher des particuliers pour l'aider à investir.

Crédits photos : Montaigne Conseil, Pouey International, Crowdlending.fr