La France, championne d'Europe du prêt à l'habitat

Selon une étude de la Fédération Bancaire Française (FBF), les particuliers français utilisent de plus en plus le crédit pour réaliser leurs projets. La France est même la championne européenne en termes de crédit à l'habitat.

En France, le financement des particuliers par les banques se porte bien. Une étude menée par la Fédération Bancaire Française (FBF) dévoile que 1 crédit sur 2 bénéficie aux particuliers dans l'hexagone. Ces financements servent les besoins des Français en termes de logement ou pour financer leurs projets de consommation.

Toujours selon la FBF, en 2018, les banques ont accordé chaque mois plus de 20 milliards d'euros de nouveaux crédits aux ménages. Parmi ces nouveaux crédits, les crédits à l'habitat sont particulièrement prisés. Plus que n'importe quel pays de la zone euro, la France est le pays ou l'on contracte le plus de prêt à l'habitat.

Pour preuve, selon les chiffres de la Banque de France, le montant des nouveaux crédits pour mars 2019 s'élèvent à 24,2 milliards d'euros. Parmi eux, 18.5 milliards sont des crédits immobiliers, tandis que 5.7 milliards d'euros concernent les crédits à la consommation.

Le prêt aux particuliers se porte bien en France

L'achat d'un bien immobilier représente souvent une étape importante dans la vie d'un ménage. Au vu du coût de l'investissement, le crédit représente le moyen de financement le plus évident.

Au-delà du seul domaine immobilier, l'étude de la FBF révèle que les particuliers français utilisent de plus en plus de crédits pour réaliser leurs projets.

Ainsi, en 2018, 47,8% des ménages avaient au moins un crédit immobilier ou à la consommation. (31,4% ont un prêt à l'habitat et 26,8% un crédit à la consommation.)

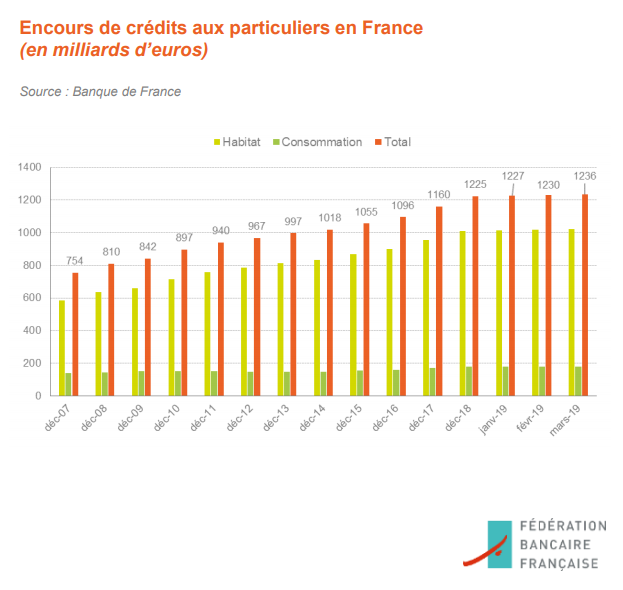

Alors que les encours de crédits aux particuliers s'élèvent à 1.236 milliards d'euros, la FBF souligne une hausse de 6% par rapport à l'année dernière.

Les crédits immobiliers représentent d'ailleurs une part majoritaire de ces encours. L'encours des crédits à l'habitat s'élèvent en effet à 1.022 milliards d'euros. Selon les chiffres de la Banque de France, ils connaissent eux aussi une augmentation de 6.1 % par rapport à 2018.

Avec de tels chiffres, la France fait office de référence en Europe, et ceux pour plusieurs raisons.

Prêt à l'habitat : La France, première en Europe

Cette appétence des Français pour le crédit immobilier est en effet explicable par plusieurs facteurs.

Tout d'abord, les ménages profitent de taux d'intérêt toujours bas (1.51% selon les chiffres de la Banque de France pour mars 2019).

Depuis 2012, les taux moyens des nouveaux crédits ont ainsi été divisés par 2. L'étude estime qu'entre 2013 et 2019, la différence du coût du crédit s'élève à 37.978 € pour 250.000€ empruntés sur 15 ans (hors assurances et garanties). Sur 6 ans, la baisse des taux équivaut à 56% du coût de crédit en moins.

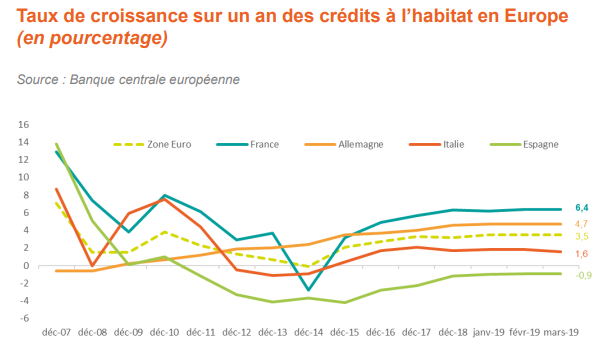

En se référant aux données de la Banque centrale Européenne, on remarque également que la France connaît une croissance beaucoup plus importante que le reste de la zone euro.

Elle connaît une forte croissante en termes de crédit à l'habitat (+6.4%), alors que le rythme de la zone euro est bien moins soutenu (+3.5%). Au total, c'est plus de 28% du total des prêts immobiliers de la zone euro qui sont accordés par une banque en France.

Un système de financement solide

Plus que par ses taux bas, cette croissance exponentielle peut également s'expliquer par un système de financement qui mise sur des critères particulièrement efficaces.

François Villeroy de Galhau, gouverneur de la Banque de France, déclarait ainsi à BFM Business en décembre 2017, que « [...] le système français, avec le taux fixe, et avec des sécurités assez fortes qui sont prises – parce qu'on ne regarde pas seulement le bien, on regarde aussi la personne de l'emprunteur et ses revenus – est un système solide »

Le système français présente en effet l'énorme avantage d'être avant tout tourné vers l'emprunteur. Il se caractérise ainsi par sa solidité. Il s'appuie notamment sur des financements majoritairement à taux fixe, qui permettent à l'emprunteur de savoir exactement ce qu'il doit rembourser.

Il se fonde également sur une analyse fondée sur la capacité de remboursement de l'emprunteur (situation financière et solvabilité) plus que sur la valeur du bien immobilier acquis. Enfin, le cautionnement et l'assurance emprunteur sont des modes de garanties qui confortent la sécurité de l'emprunteur.

Traditionnellement attachés à la pierre, il semblerait que le crédit immobilier ait encore de beaux jours devant lui dans l'hexagone.

>> À lire également

Immobilier : vers une hausse des frais notariés ?

Immobilier : Quel profil type pour le créateur de SCI en 2019 ?